海外FXトレードで利益が出た場合も、日本在住の日本人の方は税金を日本に納めなければならない義務があります。日本人が税金を納める方法には「確定申告」「源泉徴収」がありますが、海外FXの収入の場合は「確定申告」せ税金を納める必要があります。このページでは、海外FXの確定申告に関する疑問をすべて解決します。上から下まで読んでいただければ、海外FXの確定申告のことをすべてわかるように作っています。ぜひ、ご一読ください。

海外FXの確定申告の大前提

そもそも、海外FXの確定申告とは?

確定申告とは

1年間に得た所得(利益・儲け)に対して発生する税金を、自分で計算して申告する手続きのこと

を言います。

日本在住の日本人の場合

- 所得(利益・儲け)が発生

- 確定申告によって所得(利益・儲け)・税額を申告

- 確定した税額を納税する

という流れで、所得税・復興特別所得税・住民税の納税を行うのです。

所得税・復興特別所得税は、自分で税金を計算し、申告・納税する「申告納税方式」の手続きです。住民税は、確定申告をもとに地方公共団体が税額を計算し、納税者に通知する「賦課課税方式」を採用しています。

どちらも「確定申告」で申告した所得が計算の前提となるのです。

でも、今まで確定申告ってしたことがないんだけど・・・。なぜ、自分は確定申告をしたことがないの?」

会社が代わりに申告して、給料を天引きしてくれる源泉徴収を利用していたからです。

源泉徴収とは

1年間に得た所得(利益・儲け)に対して発生する税金を、給与を支払う事業者(会社)が給料からあらかじめ天引きしておいて、代わりに支払う手続きのこと

を言います。

会社員の方の場合は

- 会社があらかじめ税額(所得税・復興特別所得税・住民税)を計算する

- 税額を天引きした給料を会社員に支払う

- 会社員の代わりに税務署に納税する

という流れで納税をしているため、人によっては確定申告をしたことがないという方も少なくありません。

しかし、海外FXの所得(利益・儲け)が発生した場合には、会社はその所得を把握することはできず、当然、源泉徴収もしてくれないため、自分で確定申告をしなければならないのです。

確定申告をする必要がある人・確定申告をしないで良い人とは?

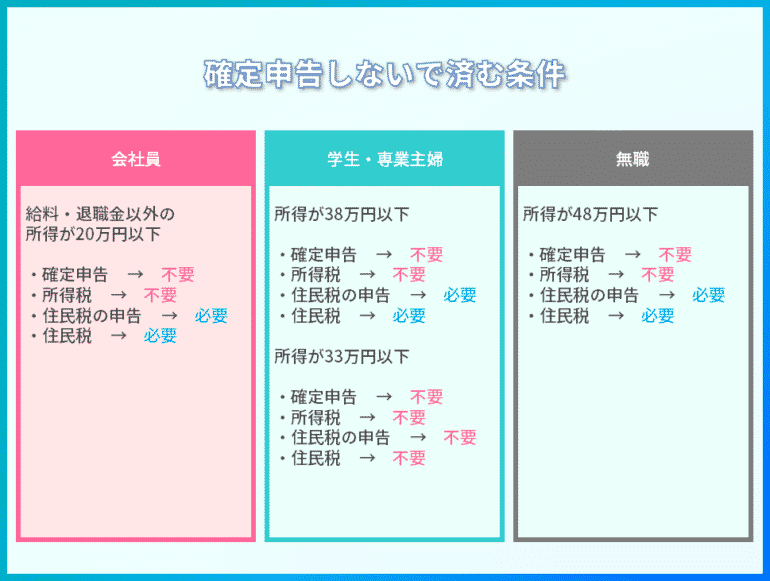

確定申告は、一定の条件に合致し、一定金額以下の所得(利益・儲け)の場合、税金が発生しないため、確定申告をしないで良くなります。

では、海外FXの儲けはいくらから確定申告をしないで済むのでしょうか。確定申告をしないで済む条件は以下になります。

会社員の方

給与所得がある会社員(サラリーマン・OL)の方の場合には

海外FXの所得(利益・儲け)が20万円を超えない = 確定申告が不要 = 所得税が発生しない

となっています。これを「20万円ルール」と言います。

正確には

給与の支払いを受けている方で、給与所得及び退職所得以外の所得の金額の合計額が20万円以内の方が確定申告が不要

出典:国税庁

となっています。

「給与所得及び退職所得以外の所得の金額の合計額」ですので、海外FXだけの所得で20万円を計算するわけではないことに注意が必要です。

海外FXと合わせてYouTube運営をしていれば、海外FXとYouTubeの報酬を合わせて20万円以下でないと確定申告が必要になるのです。

注意点

- 給与の年間収入金額が2000万円を超える人

- 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

- 災害減免法により源泉徴収の猶予などを受けている人

- 源泉徴収義務のない者から給与等の支払を受けている人

- 退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

は、「給与所得及び退職所得以外の所得の金額の合計額」が20万円以下でも確定申告が必要ですので注意が必要です。

医療費控除やふるさと納税(寄附金控除)などの適用を受ける場合は、20万円以下の所得も含めて確定申告が必要になります。

学生・専業主婦の方

給与所得がない学生・専業主婦の方の場合には「配偶者控除」が使えるため、「配偶者控除」の範囲内の海外FXの所得(利益・儲け)であれば、税金が発生しないため、確定申告も不要となります。

海外FXの所得(利益・儲け)が配偶者控除額を超えない = 確定申告が不要 = 所得税が発生しない

配偶者控除の金額は、条件によって異なります。

配偶者控除

| 控除を受ける納税者本人の合計所得金額 | 一般の控除対象配偶者 | 老人控除対象配偶者 |

|---|---|---|

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1000万円以下 | 13万円 | 16万円 |

配偶者控除の利用条件

- 民法の規定による配偶者であること

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること

- (給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと

- または白色申告者の事業専従者でないこと

つまり、

給与所得がない学生・専業主婦の方の場合、配偶者控除が使える方であれば、配偶者控除の金額の範囲内までは税金が発生しないため、確定申告も不要になります。

無職の方

配偶者ではない、無職の方の場合には「基礎控除」が使えるため、「基礎控除」の範囲内の海外FXの所得(利益・儲け)であれば、税金が発生しないため、確定申告も不要となります。

海外FXの所得(利益・儲け)が基礎控除額を超えない = 確定申告が不要 = 所得税が発生しない

基礎控除額の金額は、条件によって異なります。

基礎控除

| 納税者本人の合計所得金額 | 控除額 |

|---|---|

| 2400万円以下 | 48万円 |

| 2400万円超2450万円以下 | 32万円 |

| 2450万円超2500万円以下 | 16万円 |

| 2500万円超 | 0円 |

多くのケースで無職であれば、合計所得金額は2400万円以下になると思われるため

配偶者ではない、無職の方の場合には、基礎控除の48万円以下の金額の範囲内までは税金が発生しないため、確定申告も不要になります。

確定申告の必要・不要条件のまとめ

確定申告が必要ない方は

- 給与所得者 → 給与所得及び退職所得以外の所得の金額の合計額が20万円以内の方

- 学生・専業主婦の方 → 給与所得及び退職所得以外の所得の金額の合計額が配偶者控除:38万円以内の方

- 無職の方 → 給与所得及び退職所得以外の所得の金額の合計額が基礎控除:48万円以内の方

です。

ただし、各控除には条件があるため、上記の条件以外でも、確定申告が必要なケースがあるので、実際の納税の有無が判断できない方は、税務署や税理士に相談しましょう。

また、確定申告が不要になるのは所得税のみです。住民税には、所得金額に応じて確定申告を免除する制度はないので、海外FXで所得を少額でも得た場合は住民税の申告はしなければなりません。

確定申告をするタイミング

確定申告のタイミングは

原則:毎年2月16日~3月15日の1カ月間

です。

開始日、終了日が土日祝日にあたる場合は、翌週の月曜日が期限日となります。

申告するのは

申告する前年の1月1日~12月31日に得た所得

についての申告になります。

つまり、会社員の方の場合は

- 2020年1月1日~12月31日:会社から給料を得る + 海外FXで利益が出る

- 2021年2月16日~3月15日:昨年の給与所得・海外FXの雑所得・その他経費や控除を申告する

ことになります

納税のタイミングは?

所得税・復興特別所得税

- 確定申告:対象年の翌年2月16日~3月15日

- 納税期限:対象年の3月15日

住民税

- 確定申告:対象年の翌年2月16日~3月15日

- 納付書送付:対象年の翌年5月~6月に市区町村から送付

- 納税期限:対象年の翌年6月末(一括納付)、4期分割納付(6月末、8月末、10月末、翌年1月末)

海外FXの納税タイミングは詳しくはこちらをご覧ください。

海外FXの確定申告の必要書類

確定申告の必要書類

確定申告をする際に基本的に必要になる必要書類やものは以下になります。

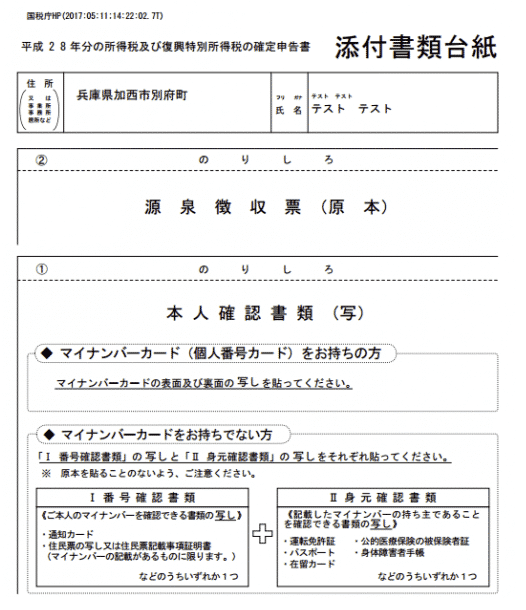

1.本人確認書類

確定申告をする人が本人であるかを確認するための本人確認書類が必要になります。

マイナンバーカードをお持ちの方

- マイナンバーカード

マイナンバーカードをお持ちでない方

「番号確認書類」と「身元確認書類」が必要です。

- 番号確認書類:マイナンバーの記載がある通知カード、もしくは住民票

- 身元確認書類:運転免許証、公的医療保険の被保険証、身体障碍者手帳、パスポート、在留カード等

2.印鑑

確定申告書には捺印しなければなりません。捺印のために朱肉を使った印鑑が必要になります。

口座振替による納税を希望される場合は、銀行の届出印も必要です。

3.確定申告書

確定申告書は

提出前年の1月1日~12月31日に得た所得・経費・控除・納税額をまとめた申告書のこと

を言います。

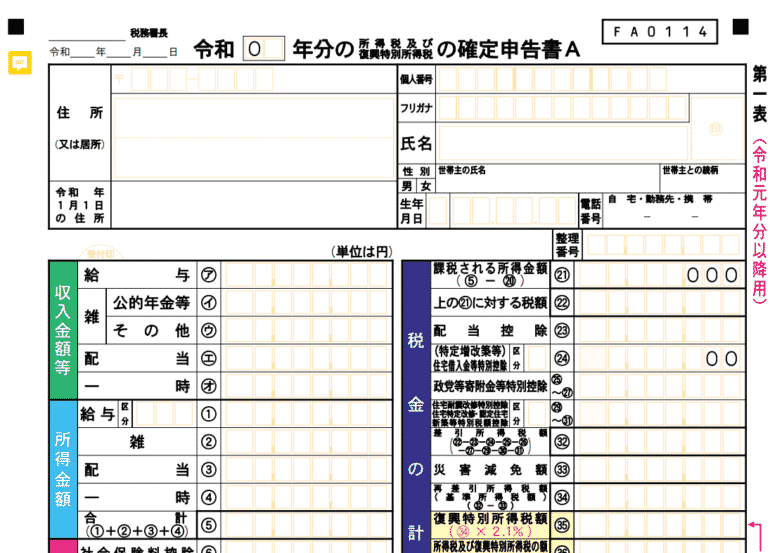

確定申告書には

- 確定申告書A

- 確定申告書B

の2種類があります。

確定申告書A

給与所得のある会社員が利用する確定申告書です。会社員の給与所得に限定されているため、わかりやすくなっています。

給料以外に海外FXの収益だけがあるサラリーマンの方は「確定申告書A」を選択します。

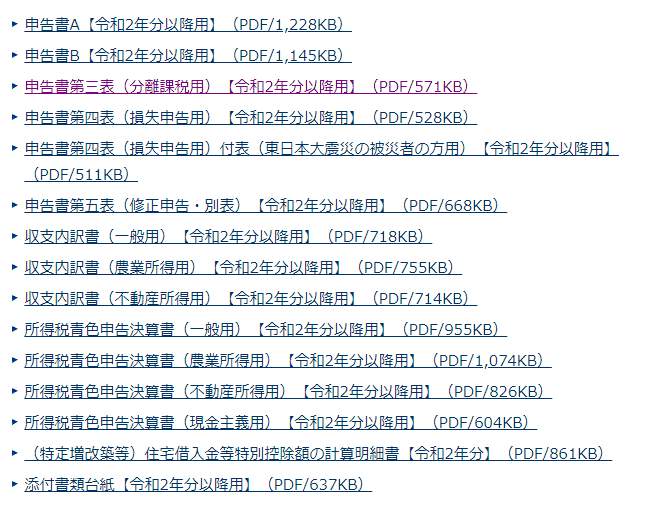

確定申告書Aは、国税庁のページからダウンロードすることができます。

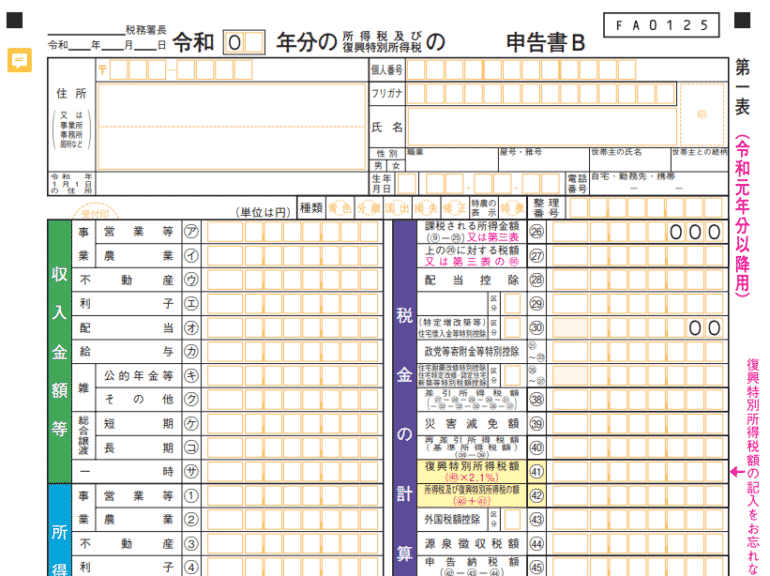

確定申告書B

給与所得のない個人事業主、フリーランス、会社経営者など誰でも使えるようになっているのが確定申告書Bです。

海外FXの収益以外にも、不動産所得や事業所得などがある方は「確定申告書B」を選択します。

確定申告書Bは、国税庁のページからダウンロードすることができます。

また、

- 分離課税がある場合 → 申告書第三表

- 損失申告がある場合 → 申告書第四表

- 修正申告がある場合 → 申告書第五表

と、状況に応じて、上記以外の提出書類もあるので注意が必要です。

確定申告書は必要な各種申告書のPDFをダウンロードして直接書いて提出することもできますが、国税庁「確定申告書等作成コーナー」で画面に合わせて情報を入力すれば、必要な書類に情報が入力された状態で印刷できるので、手間や漏れなく申告書が作成できるため、おすすめです。

4.銀行口座の情報(還付がある場合)

本来納付する納税額よりも、源泉徴収で多く支払っている場合や、予定納税で多めに納税している場合は、確定申告によって納税額が確定すると、多く支払っている分の還付が受けられます。

還付申告をする場合は

- 指定の預金口座(貯金口座)に振込

- 最寄りの郵便局やゆうちょ銀行で受取

という2つの方法があり、口座振込で受け取る場合は、銀行口座の情報を確定申告書に記載する必要があるのです。

5.各種所得を証明できる書類

確定申告書には「収入」「経費」「所得」を記入することになります。暗記している方はほとんどいませんので、確定申告書に入力・記載する情報の元となる書類を手元に用意する必要があります。

給与、報酬、賃金、年金等がある方

- 源泉徴収票(原本)

- 支払調書(原本)

事業所得や不動産所得、山林所得がある方

- 青色申告決算書(白色申告者の場合は収支内訳書)

配当、一時、雑所得のある方

- その所得の内容を証明する書類

FXや株の取り引きを行っている方

- 年間取引計算書

土地や建物の譲渡があった方

- 譲渡時の売買契約書、購入時点の契約書、仲介手数料や印紙代の領収書等

海外FXトレードで収益がある場合は、海外FX業者のマイページ、もしくはMT4・MT5(メタトレーダー)やcTraderなどのトレードプラットフォームから、年間取引計算書をダウンロードして、準備しておく必要があります。

6.各種控除を証明できる書類

所得税や住民税では「所得控除」「税額控除」などの控除を受けることが可能です。

確定申告書にも「所得控除」「税額控除」の情報を入力することになります。控除額を架空申請する人がいないように控除額は、証明する書類も提出しなければならないのです。

代表的な控除の証明書類は下記になります。

保険料控除

- 生命保険・地震保険料控除証明書

- 国民健康保険控除証明書

- 国民年金保険料控除証明書

医療費が年間10万円を超えた人(医療費控除)

- 医療費の明細書

- 交通費の明細書

住宅ローン控除を初めて受ける人(2年目以降は年末調整で可能)

- 住宅借入金等特別控除額の計算明細書

- 住民票の写し

- 売買契約書の写し

- 登記事項証明書の原本

- 金融機関の住宅ローンの「残高証明書」

自然災害や盗難で被害を受けた人(雑損控除)

- 損害金額明細

- 災害に関連するやむを得ない支出を証明する領収書

- 保険金の補填額がわかる書類

寄附をした人(ふるさと納税等)

- 寄附した団体などから交付された寄附金の受領証

- 法人や信託が適格であることなどの証明書又は認定証の写し

会社員で経費申請したい人(特定支出控除)

- 会社からの証明書

- 経費の金額を証明できる書類

小規模企業共済等掛金控除を受ける方

- 支払った掛金額の証明書

個人事業主の確定申告の必要書類

海外FXトレードをしている方は、個人事業主の方も少なくありません。

個人事業主の確定申告の方法には

- 青色申告

- 白色申告

の2種類があります。

青色申告

複式簿記で帳簿をつけることが義務付けられている申告方法のこと

メリット

- 65万円の特別控除が受けられる

- 赤字を3年間繰り越すことが可能

- 家族への給与が全額経費にできる

- 30万円未満の減価償却資産は一括経費にできる

- 自宅をオフィスにすると、家賃や電気代の一部も経費にできる

デメリット

- 白色申告と比較すると申告が手間

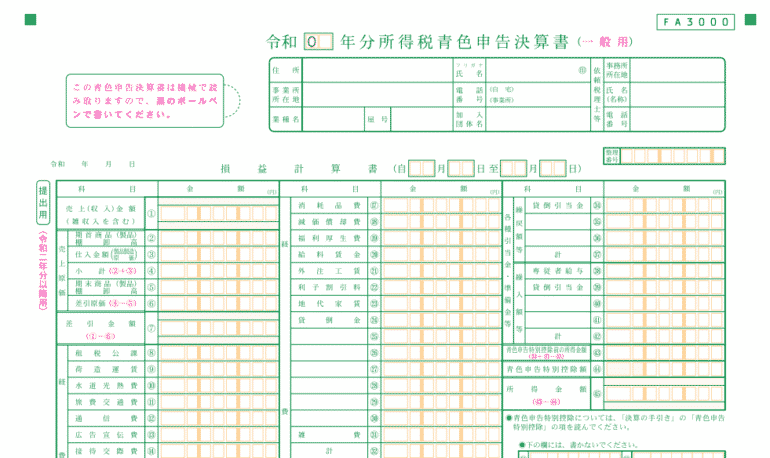

青色申告決算書の作成と提出が必要

青色申告の場合は「青色申告決算書」という資料を作成しなければなりません。

- 損益計算書

- 仕入金額

- 給与賃金の内訳

- 減価償却費

- 賃借対照表

などの記載が必要になります。

青色申告決算書は、国税庁のページからダウンロードすることができます。

白色申告

簡易帳簿で申告できる申告方法のこと

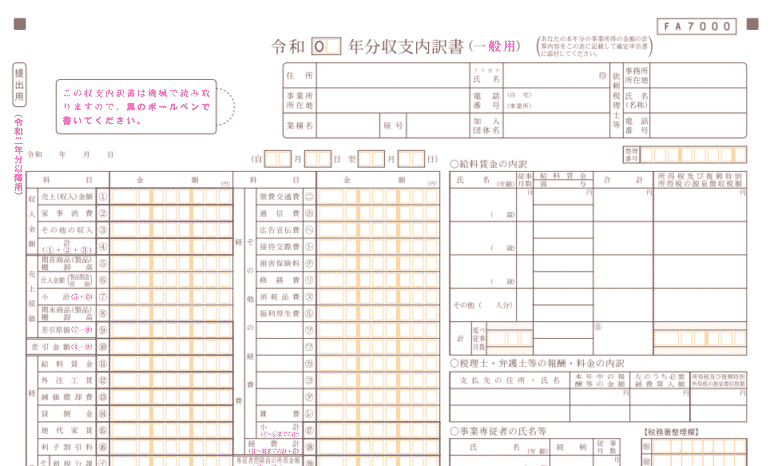

収支内訳書の作成と提出が必要

白色申告の場合には「収支内訳書」という資料を作成しなければなりません。

売上、仕入れ、減価償却費などの計算した数値を入力するだけで済みます。

収支内訳書は、国税庁のページからダウンロードすることができます。

海外FXの確定申告のやり方

1.前年度の収入や経費を確認する

確定申告をする時にまずやらなければならいのは

- 収入

- 経費

の確認です。

- 給与 → 源泉徴収票

- 海外FX → 海外FX業者のマイページ、MT4・MT5などの取引ツール

で確認できます。

海外FX業者の収入を確認する方法

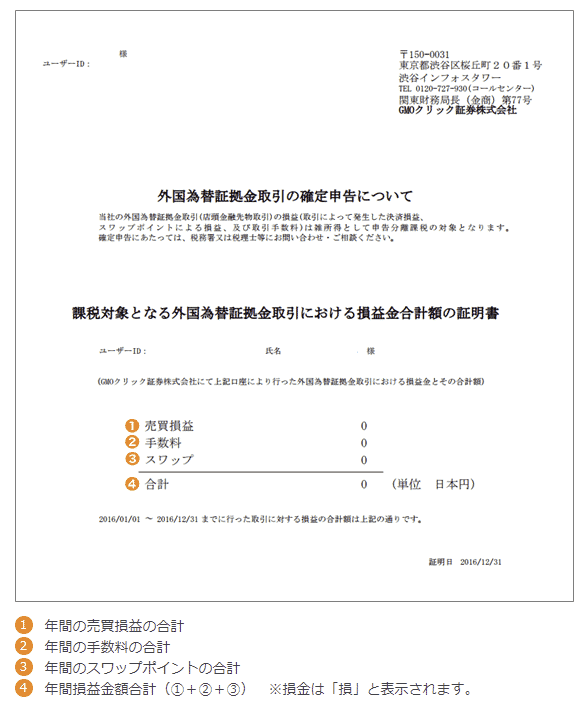

国内FX業者の場合は「年間取引報告書」が郵送や電子交付されるため、その資料を見れば、簡単に1年間の損益を把握することができます。

例:GMOクリック証券 FXネオ取引の年間損益報告書の例

出典:GMOクリック証券

しかし、海外FX業者の場合は「年間取引報告書」を出してくれないため、自分で年間の取引実績を確認し、計算しなければなりません。

そのやり方を解説します。

方法1.各海外FX業者の管理画面から損益を計算し、合算する

一つの方法としては、各海外FX業者の管理画面で1年間の損益を計算し、利用している海外FX業者の収支を合算する方法があります。

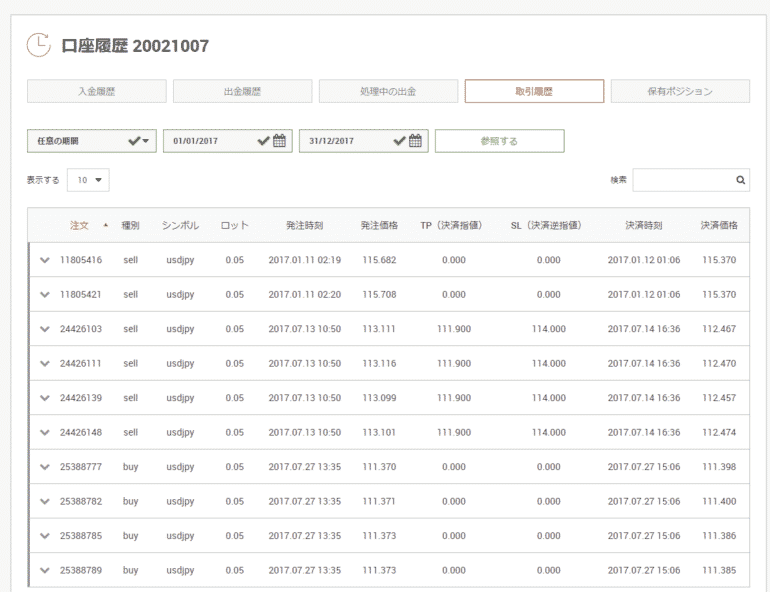

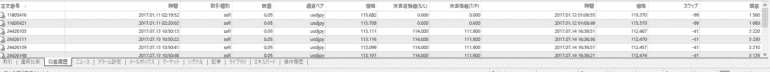

例:XMTradingの取引履歴画面

この方法のデメリットは

- 計算が面倒くさい

- 海外FX業者によってはマイページの取引履歴の情報がわかりにくい

- 海外FX業者によってはマイページの取引履歴の情報がない

という点です。

そこで、おすすめするのはMT4・MT5(メタトレーダー)で「年間取引報告書」を出力する方法です。

方法2.MT4・MT5(メタトレーダー)で「年間取引報告書」を出力する

MT4・MT5(メタトレーダー)にログインする

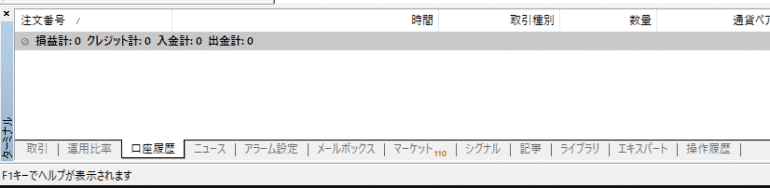

ターミナルウィンドウの「口座履歴」をクリックする

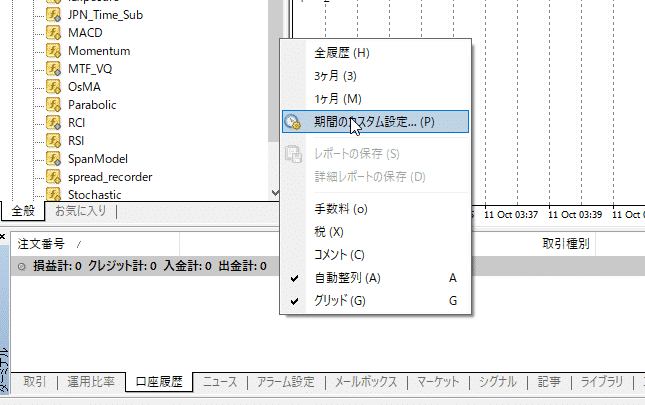

右クリックして、期間を選択する

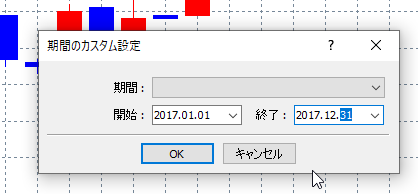

右クリックして、「期間のカスタム設定」をクリックします。

前年の1月1日~12月31日を選択します。

「口座履歴」に指定期間の取引履歴が表示される

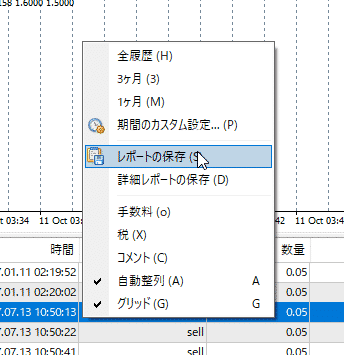

右クリックして、保存する

右クリックして「レポートの保存」をクリックすると、htmlファイルで取引履歴を保存することができます。

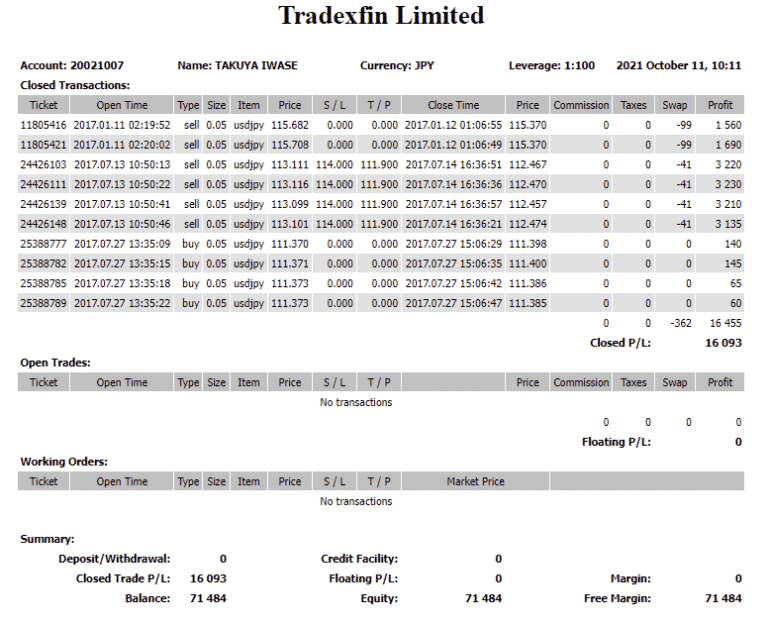

確定申告で必要な情報を確認する

- 海外FX業者名 → Tradexfin Limited(XMTradingの運営会社)

- Closed Trade P/L → 年間の収入

※下記は、確定申告には使いません。

- Deposit/Withdrawal → 入出金

- Balance → 残高

- Equity → 有効証拠金

- Free Margin → 余剰証拠金

これを利用している「MT4・MT5(メタトレーダー)」の分行い、合算することで確定申告に必要な1年間の収入が把握できるのです。「年間取引報告書」を簡単に出力するという意味では、海外FX業者のマイページよりも、MT4・MT5(メタトレーダー)のトレードプラットフォームの方が簡単です。

海外FX業者の経費を確認する方法

経費は、あらかじめ自分でFXに関連する支出をまとめておく必要があります。

基本的に「証拠」が必要となるため

- レシート

- 領収書

- オンラインサービスの場合は、オンラインの請求書

- その他、取引書類(契約書・納品書)

を用意しておく必要があります。

クレジットカードの明細は、税理士によって見解が異なり、クレジットカードの明細だけでも領収書代わりとして良いとしている方も、クレジットカードの明細だけでは領収書代わりにならないとしている方もいます。不安な方は、税理士や税務署に確認しましょう。

海外FXの経費になるものはこちら

2.「自分が確定申告する必要があるかどうか?」確認する

- 収入

- 経費

がまとまったら

自分が確定申告をする必要があるのかどうか?(税金を払う必要があるのかどうか?)を確認します。

- 確定する必要がある方 → 確定申告の準備

- 確定申告をする必要がない方 → このまま終了です。確定申告は不要となります。

3.確定申告に必要な書類を入手・準備する

確定申告の必要書類には

- マイナンバーカード

- (マイナンバーカードがない場合)通知カード

- (マイナンバーカードがない場合)運転免許証などの本人確認書類」

- 印鑑

- (還付がある場合)銀行口座の情報

- (給与、報酬、賃金、年金等がある方)源泉徴収票または支払調書

- (事業所得や不動産所得、山林所得がある方)青色申告決算書または収支内訳書

- (配当、一時、雑所得のある方)その所得の内容を証明する書類

- (FXや株の取り引きを行っている方)年間取引計算書

- (土地や建物の譲渡があった方)売買契約書、仲介手数料・印紙代の領収書等

- 生命保険・地震保険料控除証明書

- 国民健康保険控除証明書

- 国民年金保険料控除証明書

- 医療費の明細書

- 交通費の明細書

- (住宅ローン控除を初めて受ける人)住宅借入金等特別控除額の計算明細書、住民票の写し、売買契約書の写し、登記事項証明書の原本、金融機関の住宅ローンの「残高証明書」

- (自然災害や盗難で被害を受けた人)損害金額明細、支出を証明する領収書、険金の補填額がわかる書類

- (寄附をした人)寄附した団体などから交付された寄附金の受領証、法人や信託が適格であることなどの証明書又は認定証の写し

- (会社員で経費申請したい人)会社からの証明書、経費の金額を証明できる書類

- (小規模企業共済等掛金控除を受ける方)支払った掛金額の証明書

等があります。

確定申告の必要書類はこちら

所得や控除の種類によって、用意すべき必要書類が異なるので注意が必要です。

4.確定申告書を作成する(確定申告書の書き方)

確定申告書は

- 税務署で入手して、手書きで記入する

- 国税庁ホームページでダウンロードして、印刷・または直接PDF編集ソフトで記入する

- 国税庁 確定申告書等作成コーナーで作成する

という方法が一般的ですが

おすすめは

国税庁 確定申告書等作成コーナーで作成する

です。

指示に沿って、情報を入力していくだけで、自動的に計算してくれて確定申告書が作成できるので、一番手間なく、簡単だからです。

今回は「国税庁 確定申告書等作成コーナーで作成する」方法で、確定申告書の作成手順を説明していきます。

1.国税庁 確定申告書等作成コーナーに行く

国税庁 確定申告書等作成コーナーに行きます。

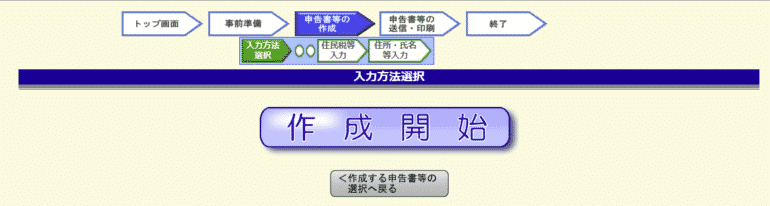

「作成開始」ボタンをクリックします。

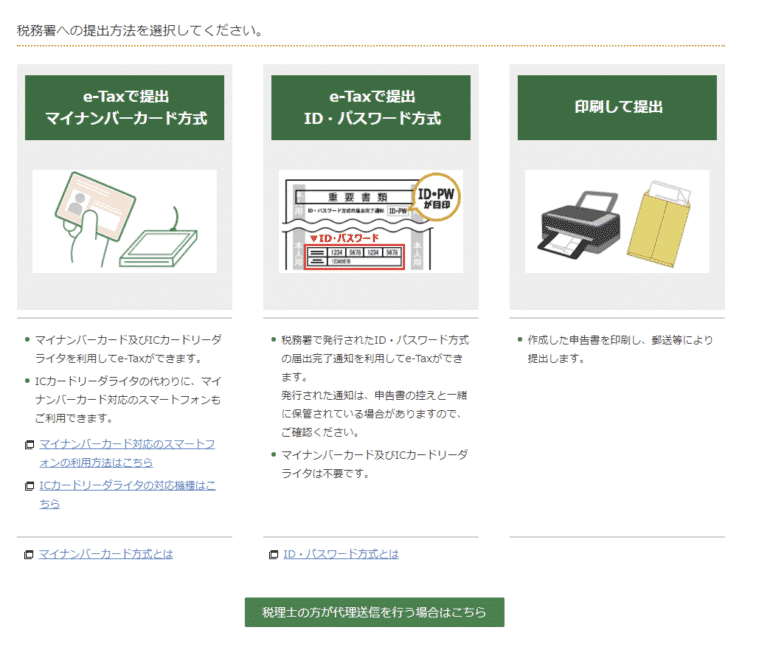

2.税務署への提出方法を選択する

税務署への提出方法は

- e-Taxで提出(マイナンバーカード方式)

- e-Taxで提出(ID・パスワード方式)

- 印刷して提出

の3パターンがあります。

マイナンバーカード対応のスマートフォンがあれば「e-Taxで提出(マイナンバーカード方式)」がおすすめです。ただし、この機能は、現在Android端末のみの機能となっているため、iPhoneユーザーは利用できません。

誰でも利用できる方法として、今回は「印刷して提出」を選択して進めます。

3.事前確認

「利用規約に同意して次へ」をクリックします。

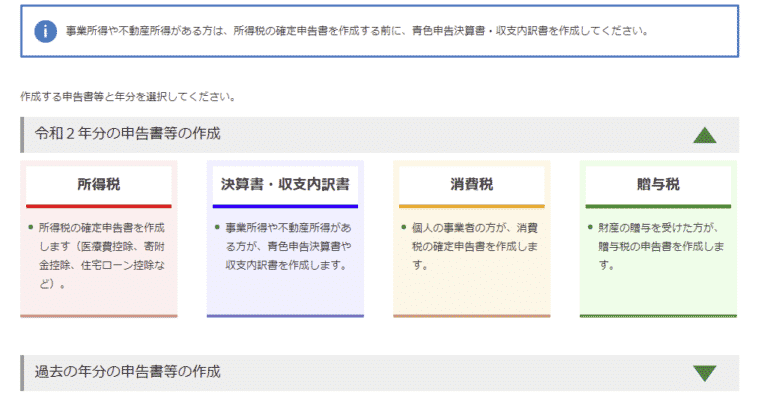

4.作成する申告書を選ぶ

今回は「令和2年分の申告書等の作成」の「所得税」を選択します。

「作成開始」をクリックします。

「申告される方の生年月日」を選択します。

「申告内容に関する質問」に回答します。

海外FXの収入がある方は「給与以外に申告する収入はありますか?」という質問には「はい」と回答する必要があります。

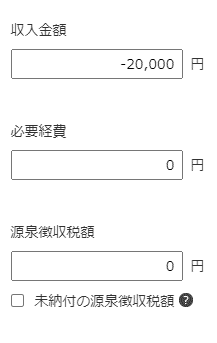

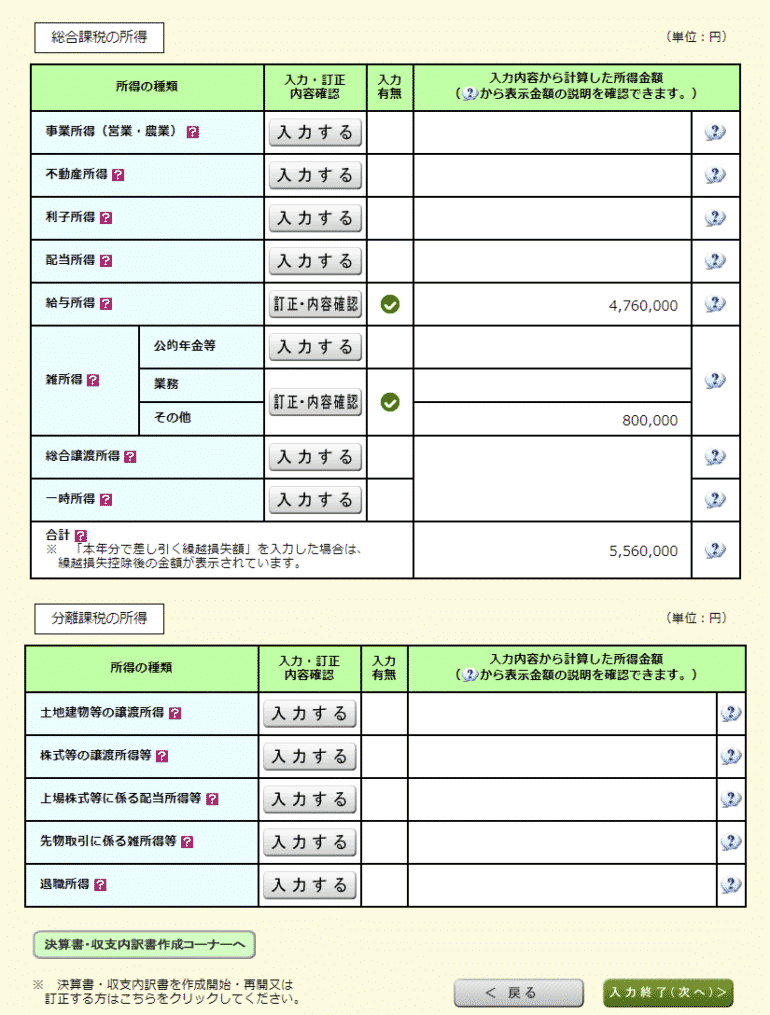

5.収入金額・所得金額の入力

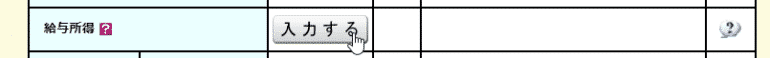

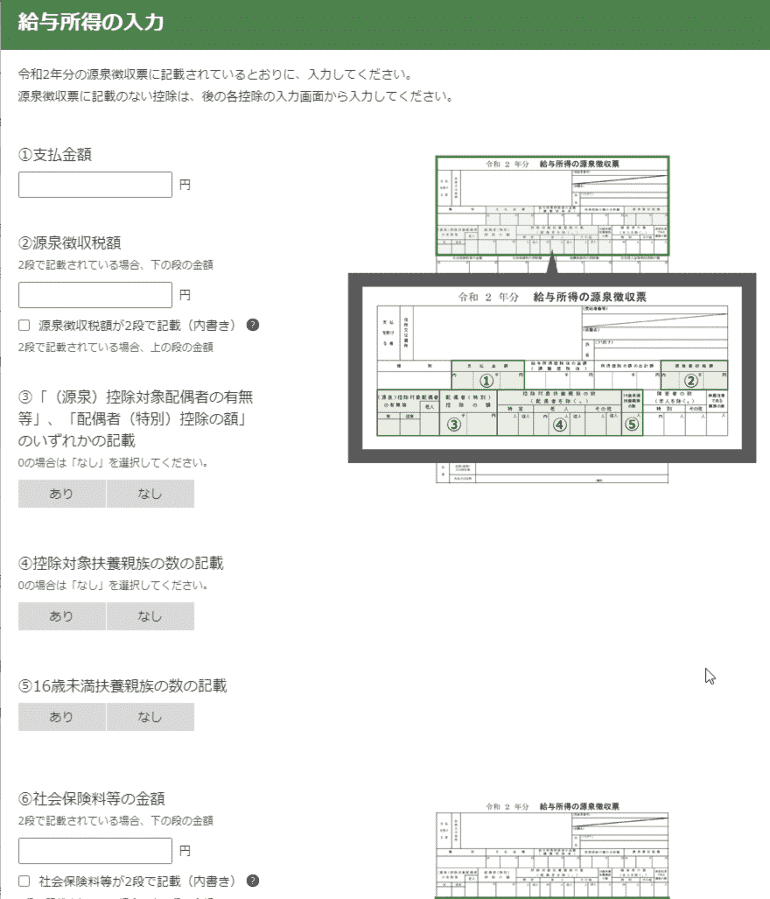

まず給与所得がある方は「給与所得」を入力します。

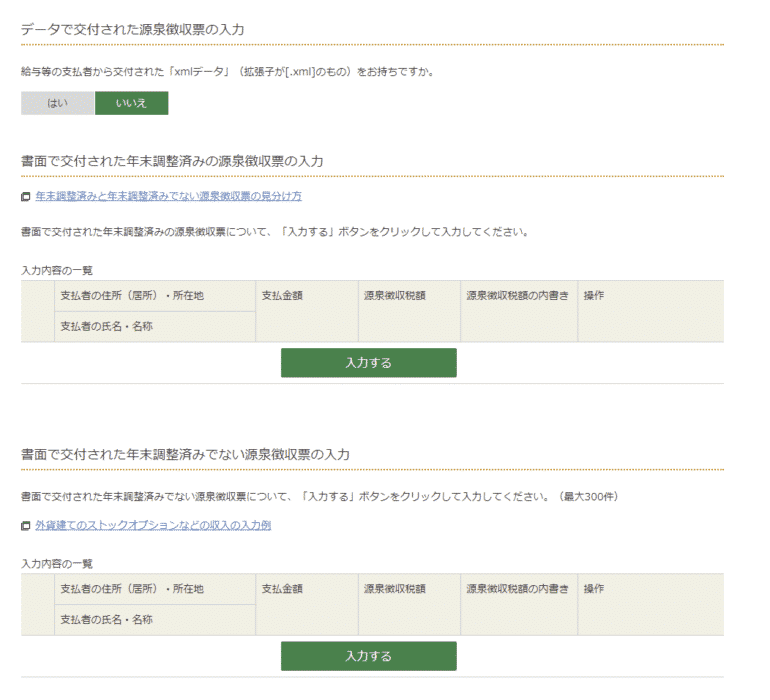

持っている源泉徴収票の形態によって入力する場所が異なります。

- データで交付された源泉徴収票

- 書面で交付された年末調整済みの源泉徴収票

- 書面で交付された年末調整済みでない源泉徴収票

です。

今回は「書面で交付された年末調整済みの源泉徴収票」をクリックします。

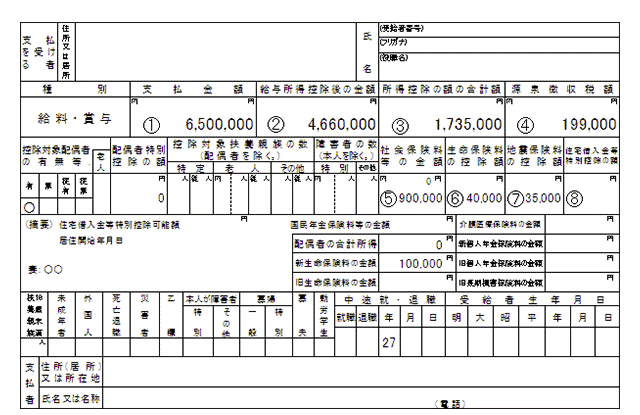

「源泉徴収票」を見ながら、該当する数字を入力していくだけです。

年収:650万円の方の入力例

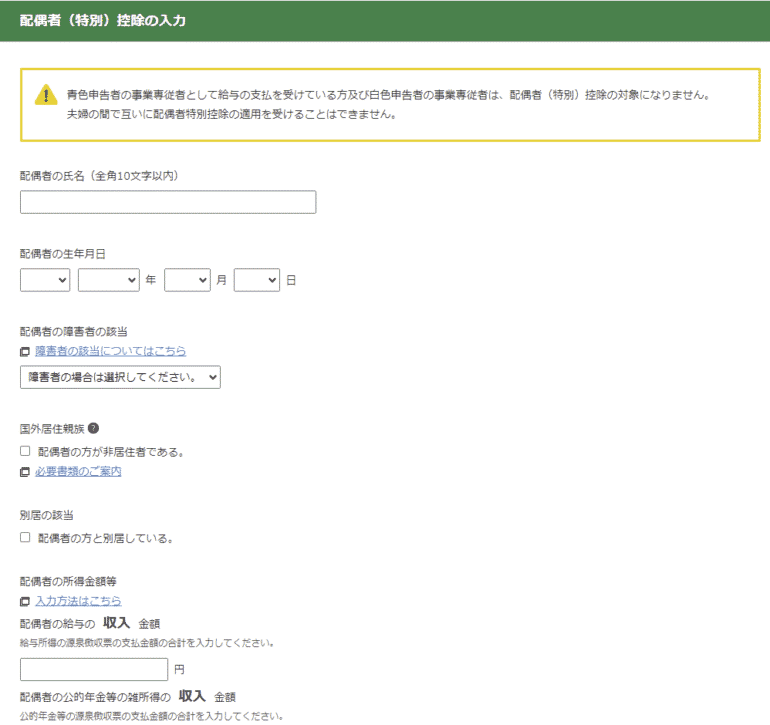

入力が完了すると、控除など、詳細情報を入力する画面が表示されることがあります。その場合も、入力しましょう。

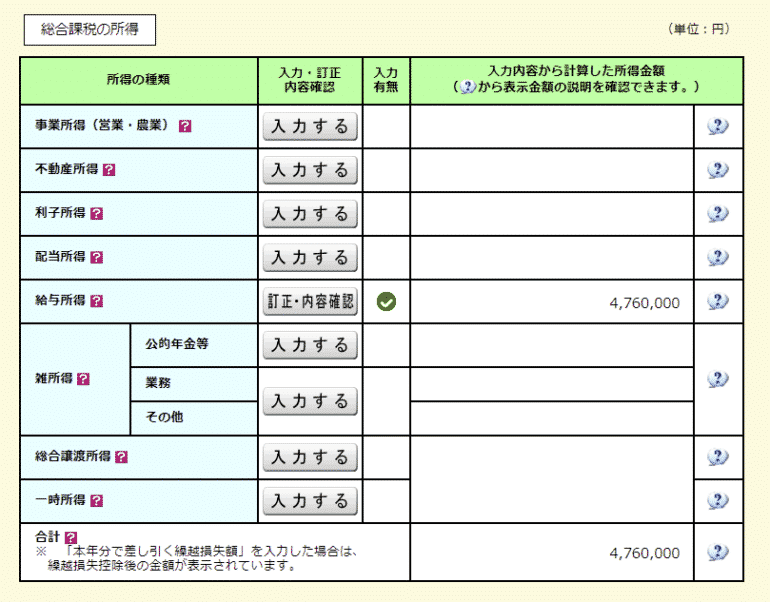

「給与所得」が入力されました。

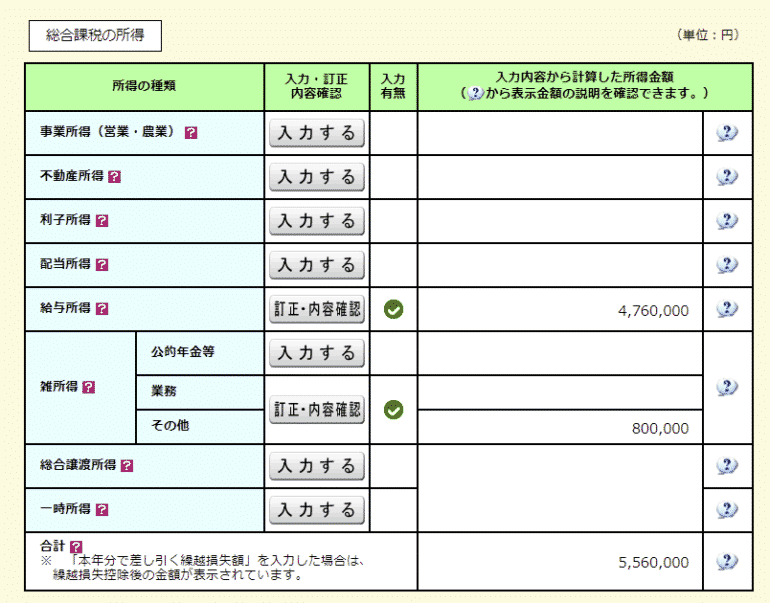

次に海外FXの所得である「雑所得」を入力します。

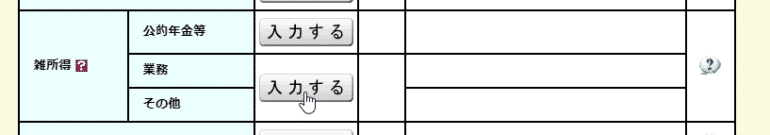

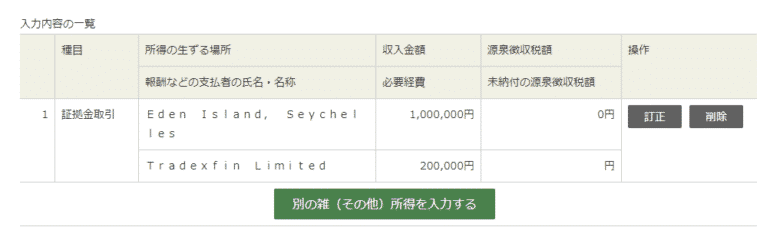

「雑所得」の「その他」をクリックします。

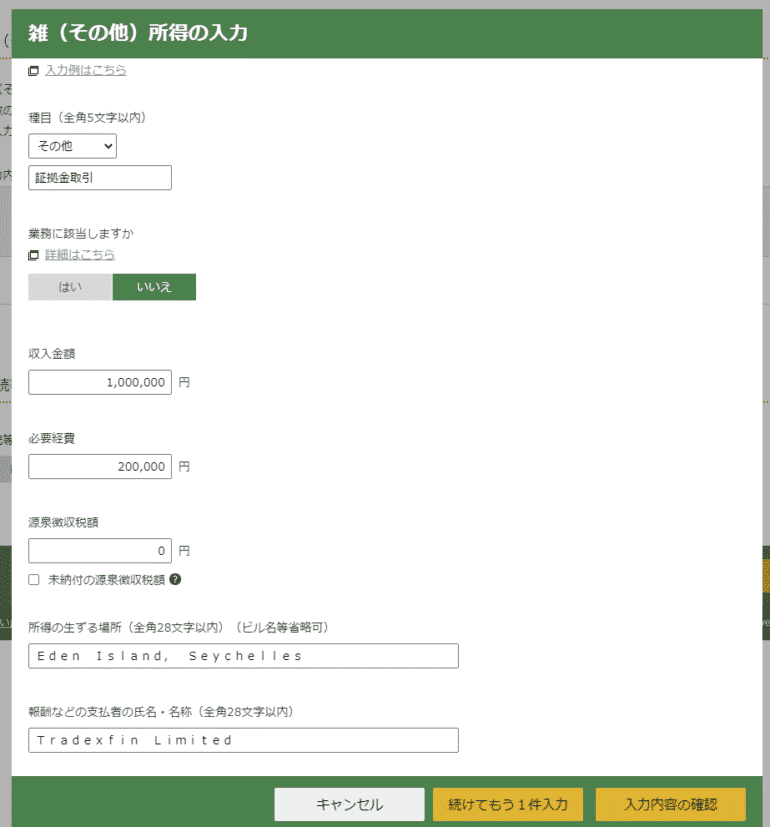

「雑(その他)所得の入力」画面になります。

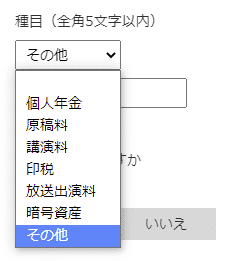

種目にFXや海外FXという種類はないので

- その他

- 証拠金取引

と入力します。

「業務に該当しますか?」は、「いいえ」です。

仮にXMTradingで

- 海外FXの収入:100万円

- 海外FXの経費:20万円

という収益があった場合、下記のように入力します。

- 収入金額:1,000,000円

- 必要経費:200,000円

- 源泉徴収税額:0円 ※海外FXに源泉徴収はないため

- 所得の生ずる場所(全角28文字以内)(ビル名等省略可)

Eden Island, Seychelles - 報酬などの支払者の氏名・名称(全角28文字以内)

Tradexfin Limited

住所は、海外FX業者のウェブサイトに掲載されています。掲載がない場合は、日本人サポートに確認しましょう。また、長すぎて全角28文字に入らない場合は、省略しても構いません。

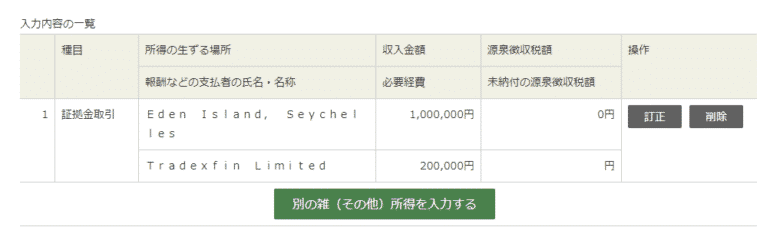

複数の海外FX業者を使っている場合は、海外FX業者ごとに入力するため「続けてもう1件入力」を選択肢、他の海外FX業者を利用していなければ、「入力内容の確認」をクリックします。

雑所得が入力されました。

仮に海外FX業者でマイナスの損失が出ていた場合は、-を入力することが可能です。海外FXでは、他の所得との損益通算はできませんが、雑所得同士の損益通算は可能です。損失が出てた場合も、確定申告で入力する必要があるのです。

給与所得と海外FXの雑所得以外の所得がある方は、他の所得を入力します。

入力し終わったら「入力終了(次へ)」をクリックします。

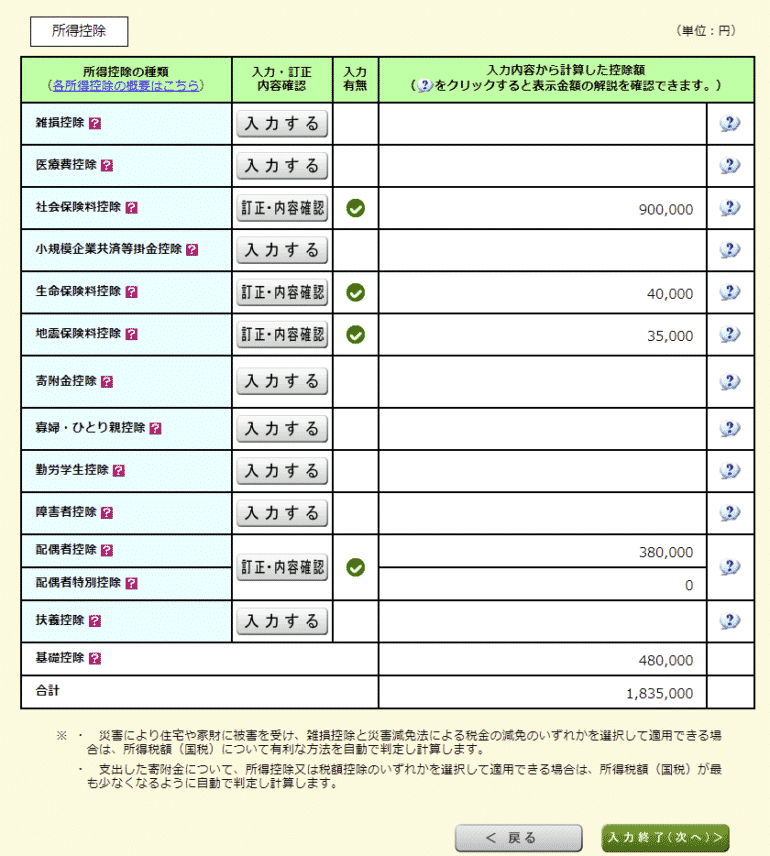

6.「控除」の入力

所得控除は、会社員の方は、源泉徴収票の内容を写せば、ほとんど入力が完了している状態です。

それ以外に必要な控除がある場合は、直接入力しましょう。

なければ「入力終了(次へ)」をクリックします。

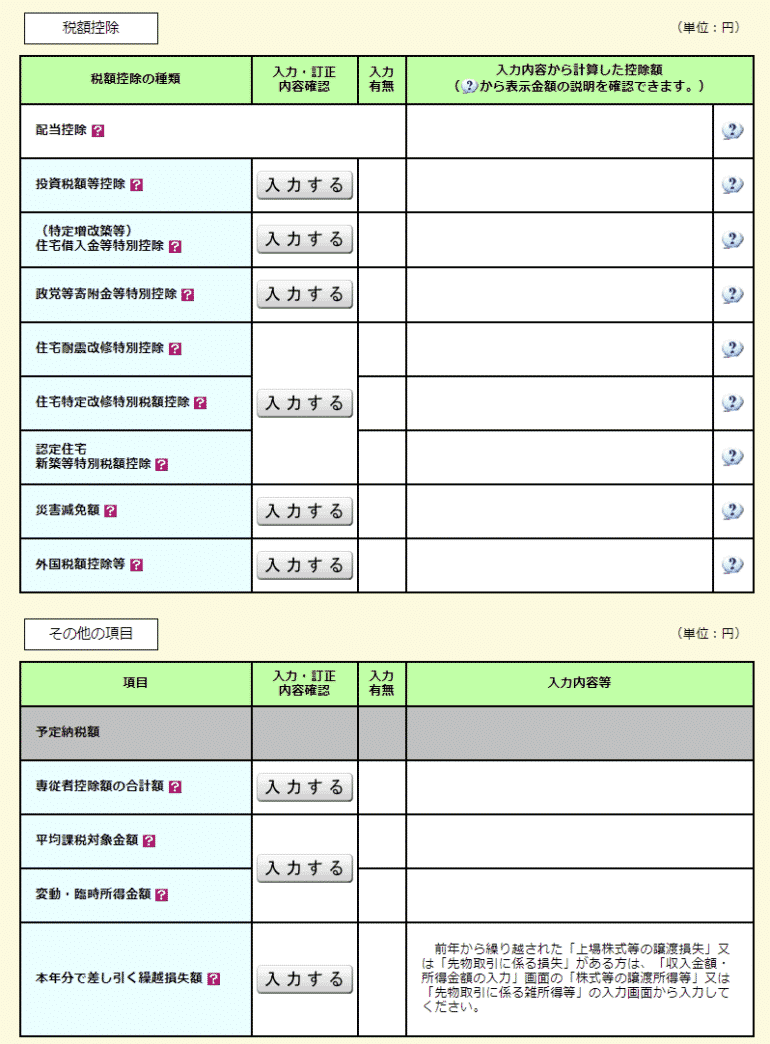

税額控除がある方は入力します。

主な税額控除は

- 住宅ローン減税(1年目)

- ふるさと納税

です。

その他の項目もありますが、ほとんどの方は使うことがない部分です。

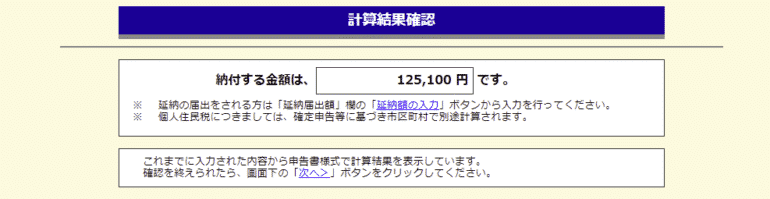

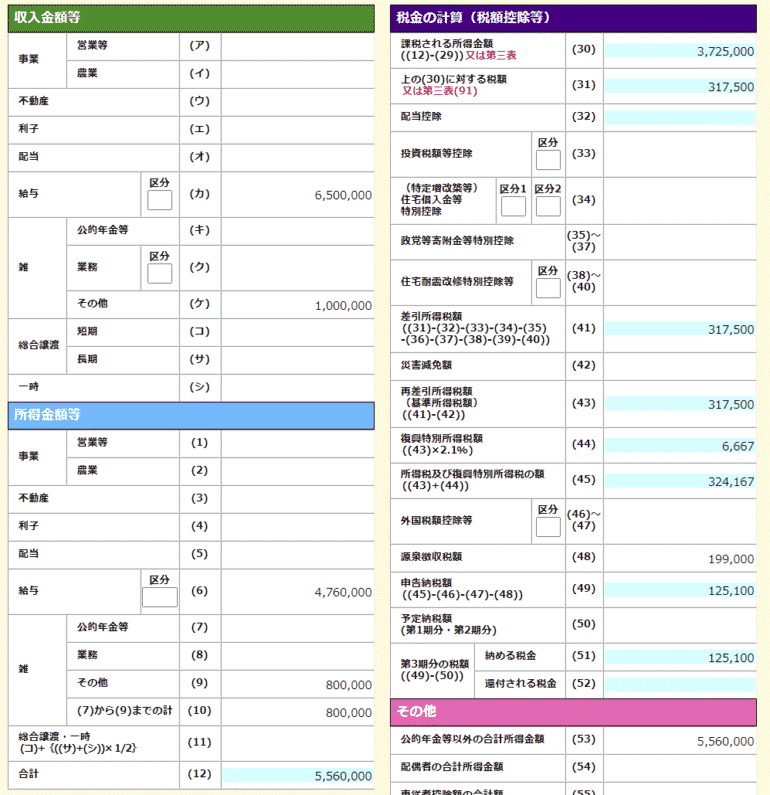

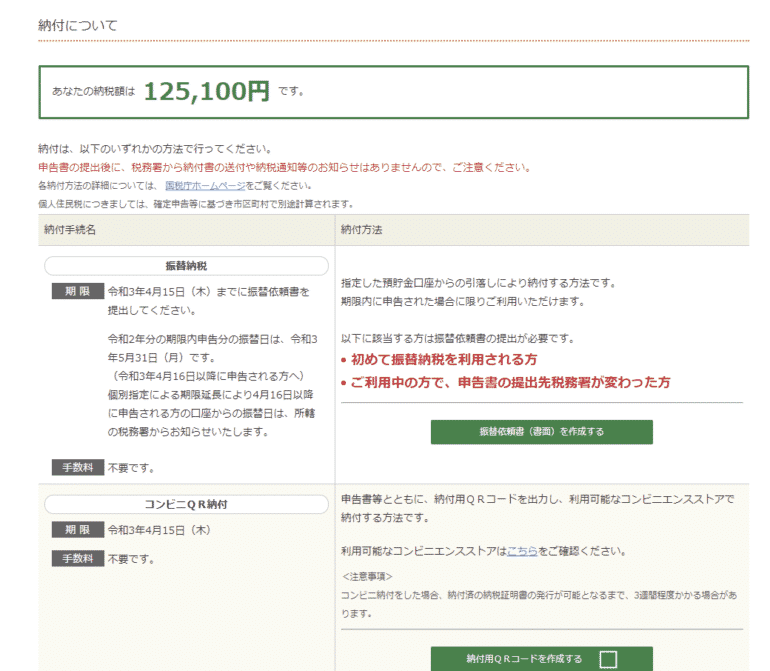

7.「税額」の確定

入力した情報をもとに「税額」が計算されます。

今回は

- 給与所得(額面):650万円

- 海外FX(収入):100万円

という方を想定しましたが、

- 税金:125,100円

という結果になっています。

間違えがなければ「次へ」をクリックします。

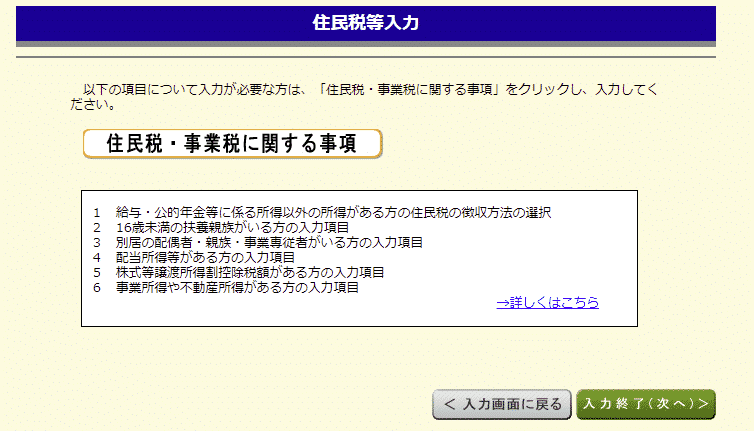

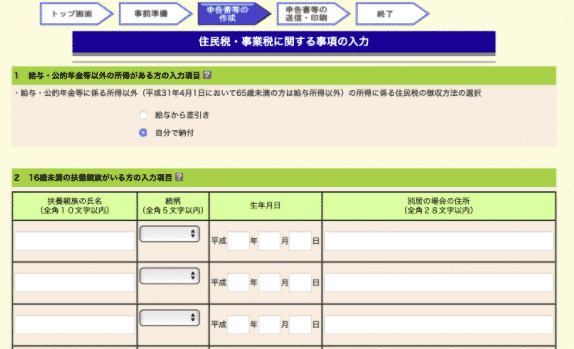

8.「住民税」の入力

確定申告では「所得税」の入力・計算が終わったら「住民税」の情報の入力に進みます。

住民税の納付方法が表示されます。

- 振替納税

- コンビニQR納税

- 電子納税

- クレジットカード納付

- 窓口納付

です。

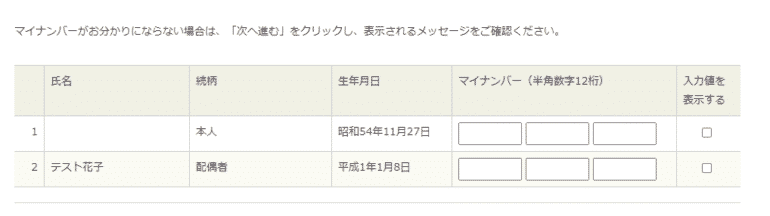

続いて

- 納税地情報

- 申告書を提出する税務署

- 氏名

を入力します。

マイナンバーを入力します。

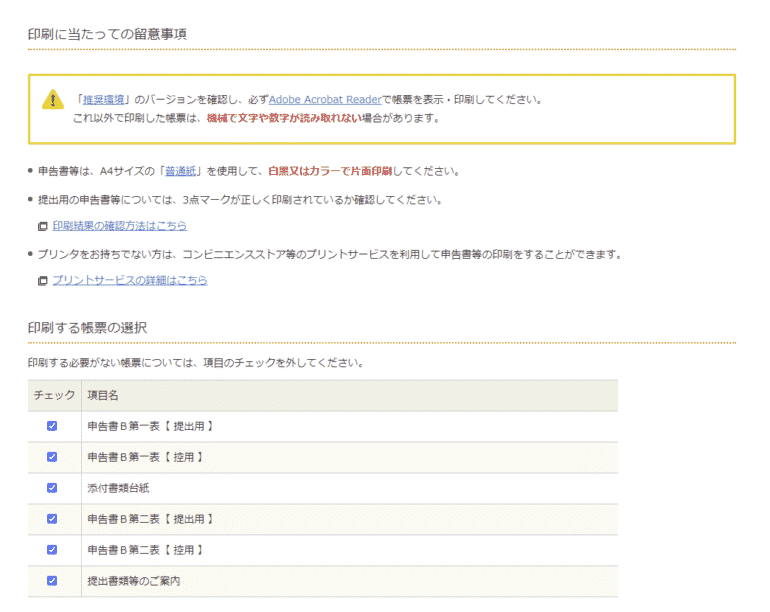

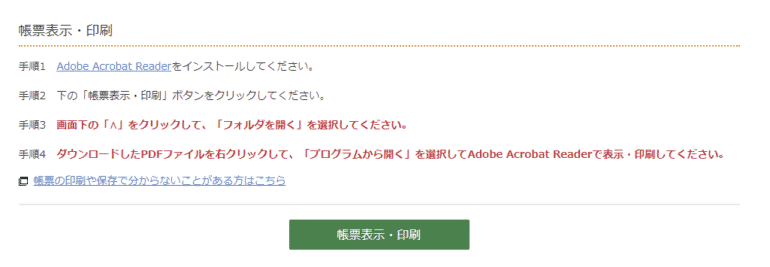

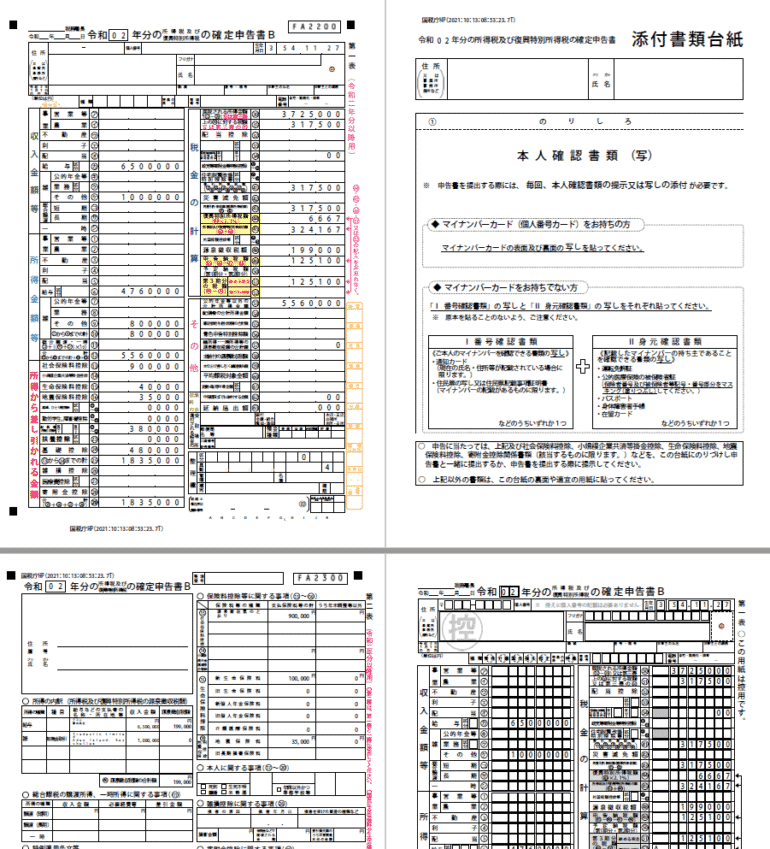

9.印刷する

基本的にはすべてにチェックがある状態で「帳票表示・印刷」をクリックします。

確定申告書がPDFファイルで表示されます。

- 申告書B第一表【 提出用 】

- 申告書B第一表【 控用 】

- 添付書類台紙

- 申告書B第二表【 提出用 】

- 申告書B第二表【 控用 】

- 提出書類等のご案内

そのまま印刷します。

5.確定申告書を提出する

確定申告書の提出方法には

- e-Taxで提出(マイナンバーカード方式)

- e-Taxで提出(ID・パスワード方式)

- 印刷して提出

の3種類があります。

「e-Taxで提出」を選んでいる方は、e-taxの指示通りに確定申告書を作成すれば、オンライン上で送信(提出)が可能です。とくに印刷や郵送の必要はありません。

e-Taxで提出(マイナンバーカード方式)を利用するときに必要なもの

PCで利用する場合

- マイナンバーカード

- ICカードリーダライタ

スマホで利用する場合

- マイナンバーカード

- マイナンバーカードの読み取りに対応したスマートフォン

e-Taxで提出(ID・パスワード方式)を利用するときに必要なもの

PCで利用する場合

- マイナンバーカード

- ICカードリーダライタ

税務署でID・パスワードを取得する場合

- 運転免許書などの本人確認書類

印刷して提出を利用するときに必要なもの

- プリンター

今回は、印刷して提出する場合で説明します。

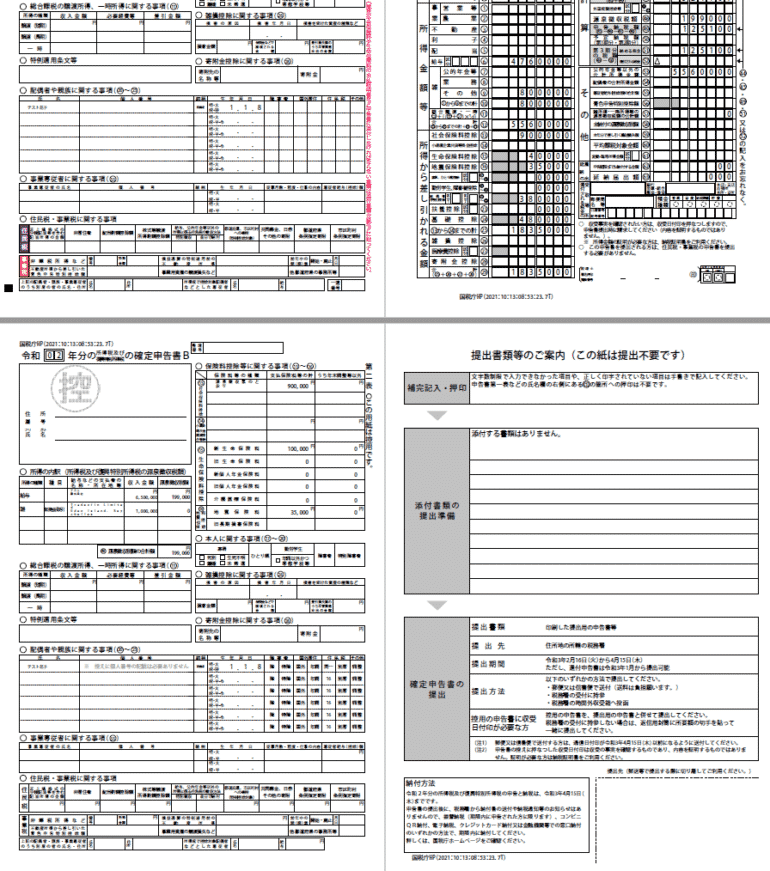

まずは資料を揃える

「国税庁 確定申告書等作成コーナー」で作成した書類には

提出書類等のチェックシート

というシートがあります。

確定申告書は、自動的に作成されますが

- 本人確認書類

- 会社員の方の源泉徴収票

- 住宅ローン控除やふるさと納税の証明書

- 医療費控除の領収書

なども、合わせて郵送しなければなりません。

申告内容に合わにせて「提出書類等のチェックシート」に記載されているので、書いてあるものを用意すればよいのです。

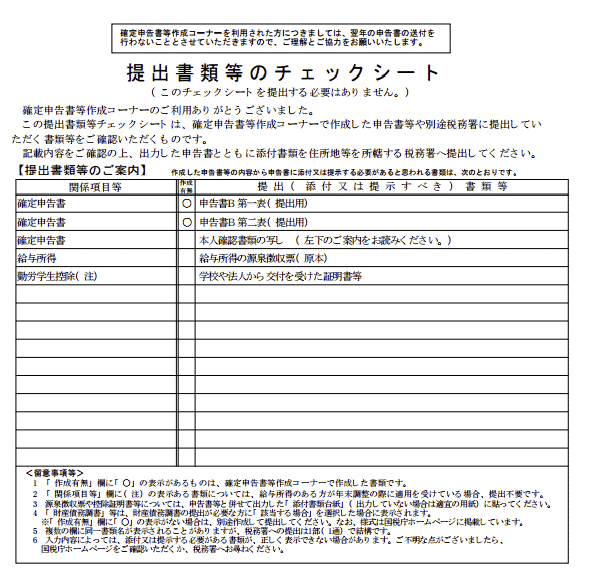

添付書類の台紙に貼る

本人確認書類などは「添付書類台紙」があるので、こちらに貼って提出します。台紙に貼る箇所がない資料は同封して郵送します。

提出する

提出方法は

- 郵便で送付

- 信書便で送付

- 税務署の受付に持参

- 税務署の時間外収受箱に投函

が選べます。

郵便の場合は、「提出先税務署の住所」を切り取って、封筒に貼り郵送します。

6.納税する

所得税・復興特別所得税については、確定申告書の提出と同時に納税をしなければなりません。

注意をしなければならないのは

申告書の提出後に、納付書の送付や納税通知等による納税の知らせはない

ということです。

住民税のように納付書が家に送られてくるわけではないので、自分から能動的に納税しなければ、税金が未納状態になり、延滞税・重加算税などが発生してしまう可能性が出てくるのです。

確定申告書の作成・提出が終わったら、すぐに納税をすることを心がける必要があります。

確定申告書の作成で決まった税額を下記の方法で納税することが可能です。

- 現金による納付(金融機関・税務署)

- 振替納税

- 電子納税(e-tax)

- クレジットカード納付(決済手数料発生)

- コンビニエンスストアで納付(QRコード)

現金による納付(金融機関・税務署)

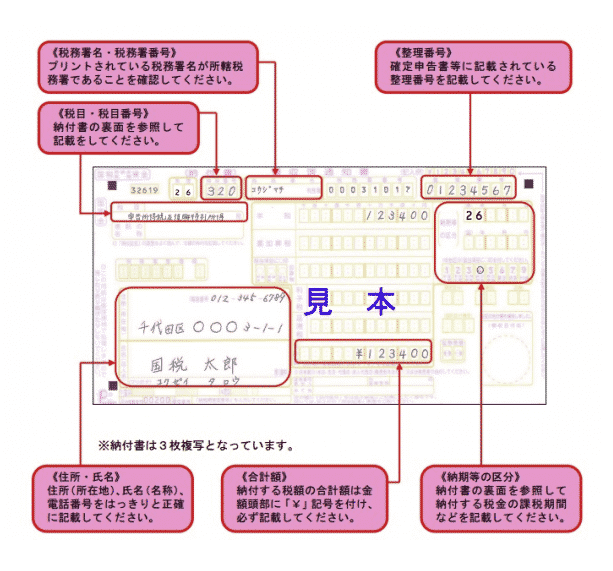

金融機関または所轄税務署の窓口で現金に納付書を添えて、提出して納税することが可能です。

納付書は、金融機関や税務署に用意されているので、その場で記入して納付することが可能です。

納付書の書き方

振替納税

振替納税とは、銀行口座から自動的に引き落とされる形での納税方法です。

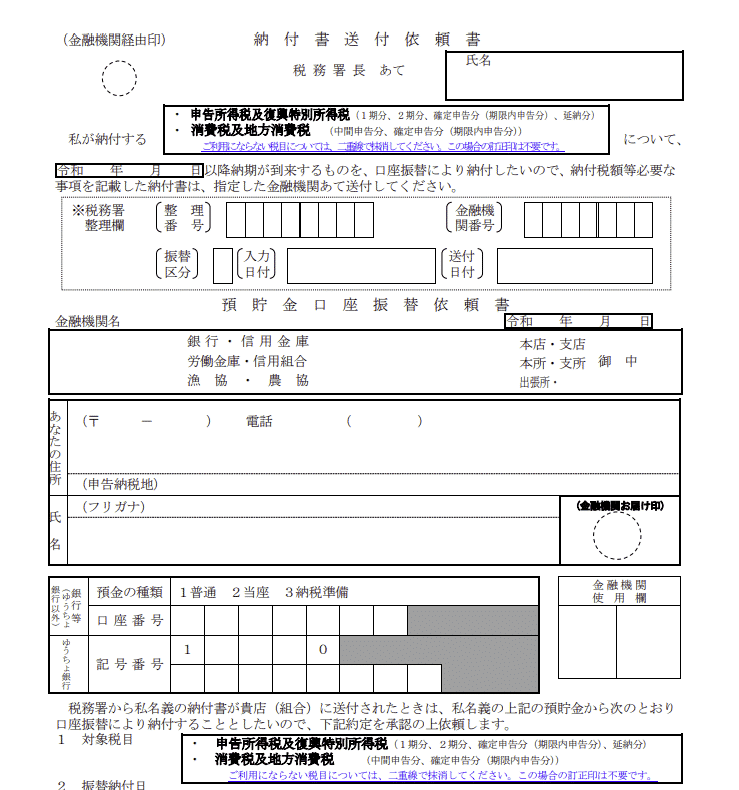

事前に「預貯金口座振替依頼書兼納付書送付依頼書」に必要事項をご記入の上、所轄税務署または金融機関に提出する必要があります。現在は「ダイレクト納付」という形で、e-taxを利用して、銀行口座からの振り替え納付も可能となっています。

預貯金口座振替依頼書兼納付書送付依頼書

電子納税(e-tax)

e-taxを利用して、オンライン上で納付することができます。

- ダイレクト納付(口座振替)

- インターネットバンキング(登録方式)

- インターネットバンキング(入力方式)

を選ぶことができます。

| 手続名称 | メッセージボックス から納付 (納付情報登録不要) | メッセージボックス から納付 (e-Taxで納付情報登録) | ATM等から 納付 |

|---|---|---|---|

| ダイレクト納付 | 〇 | 〇 | × |

| インターネットバンキング(登録方式) | 〇 | 〇 | 〇 |

| インターネットバンキング(入力方式) | × | × | 〇 |

登録法式とは、登録した納付情報等に対応する納付区分番号を取得して電子納税を行う方式です。

入力方式とは、ご自身で納付目的コードを作成して電子納税を行う方式です。

インターネットバンキング(登録方式)であれば

- メッセージボックスから納付(納付情報登録不要)

- メッセージボックスから納付(e-Taxで納付情報登録)

- ATM等から納付

を選ぶことができます。

振替納税の「ダイレクト納付」では

- メッセージボックスから納付(納付情報登録不要)

- メッセージボックスから納付(e-Taxで納付情報登録)

での納付が可能になっています。

インターネットバンキング(入力方式)では

- ATM等から納付

を選ぶことができます。

e-taxで確定申告書の作成・提出を行った方の場合は、電子納税でそのまま納税をすることが可能です。

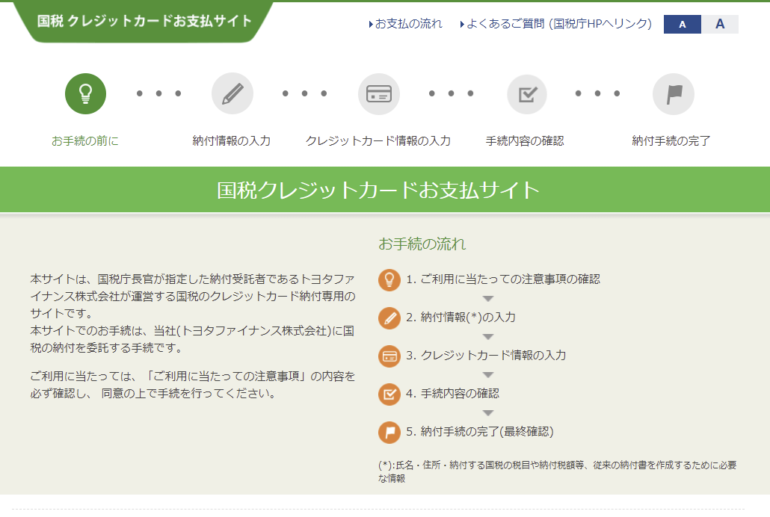

クレジットカード納付(決済手数料発生)

国税クレジットカードお支払サイトから、クレジットカードで納税することが可能です。

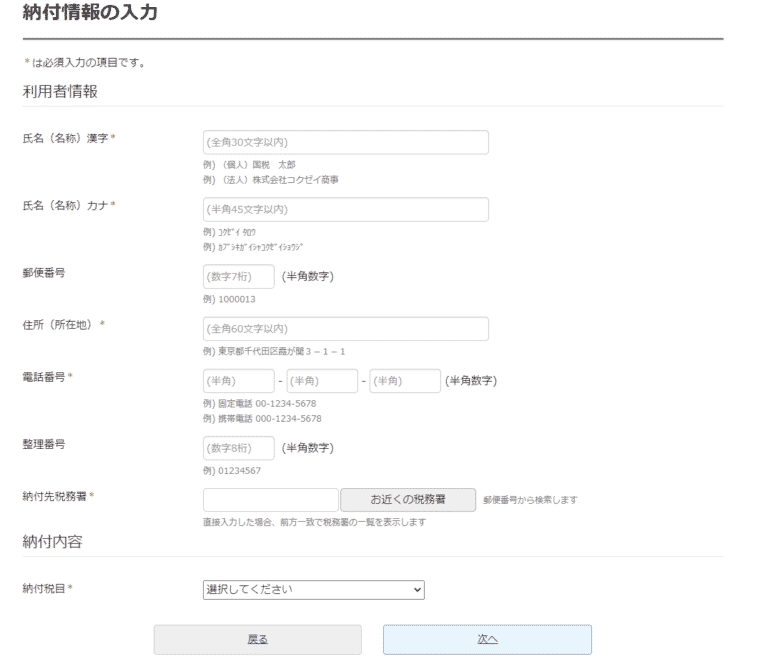

- ご利用に当たっての注意事項の確認

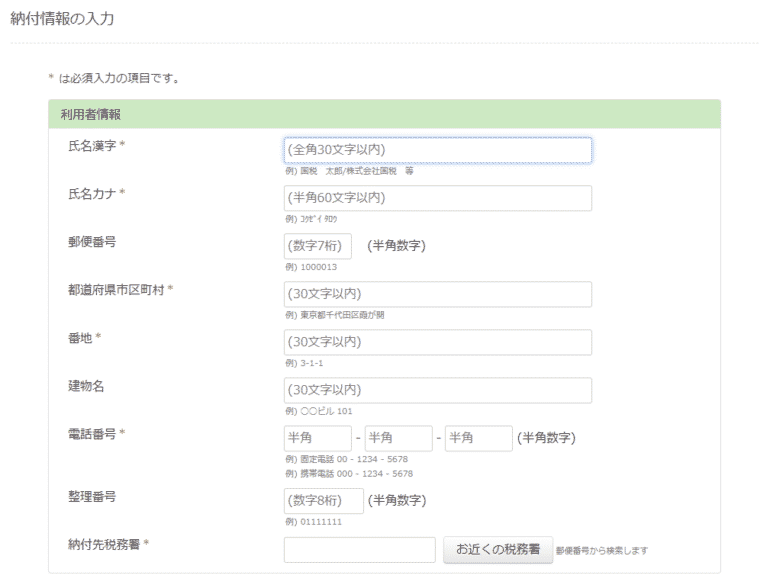

- 納付情報の入力

- クレジットカード情報の入力

- 手続内容の確認

- 納付手続の完了(最終確認)

という手順でカード払いで納税することが可能です。

クレジットカード納付でのポイントは

- クレジットカードのポイントが貯まる

- クレジットカードの決済手数料が発生する

という2点です。

ポイント還元率の高いクレジットカードで納税すれば、貯まるポイントの方が決済手数料よりも高くなり、お得になりますが、ポイント還元率の低いクレジットカードで納税してしまうと、貯まるポイントよりも決済手数料の方が高くなり、損をしてしまうことになるため、注意が必要です。

決済手数料

| 納付税額 | 決済手数料(税込) |

|---|---|

| 1円~10,000円 | 83円 |

| 10,001円~20,000円 | 167円 |

| 20,001円~30,000円 | 250円 |

| 30,001円~40,000円 | 334円 |

| 40,001円~50,000円 | 418円 |

| 以降も同様に10,000円を超えるごとに決済手数料が加算されます。 | +83円 or 84円 |

必要な情報

- 氏名

- 住所

- 電話番号

- 整理番号

- 納付先税務署

- 納付税目

- 課税期間

- 申告区分

- 本税

- クレジットカード情報

※整理番号は、任意ですのでわからない場合は空欄で構いません。

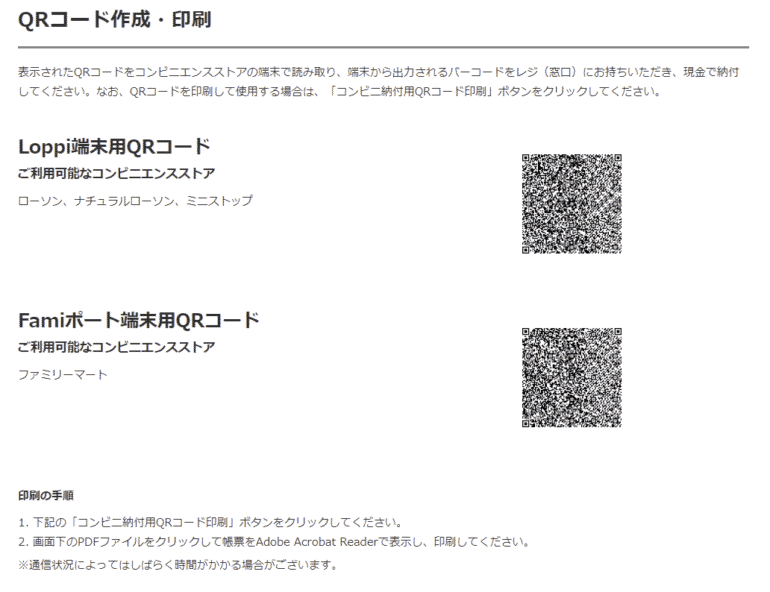

コンビニエンスストアで納付(QRコード)

確定申告書等作成コーナーやコンビニ納付用QRコード作成専用画面から納付に必要な情報をQRコードとして作成(印刷)し、コンビ二エンスストアで納付ができます。

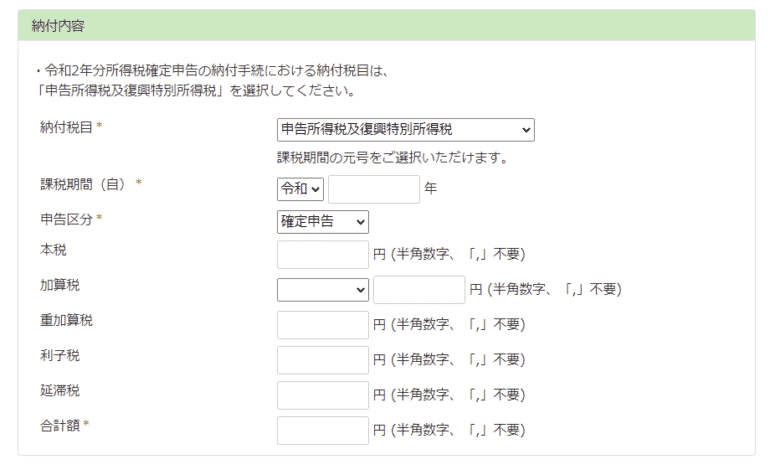

コンビニ納付用QRコード作成専用画面

必要な情報

- 氏名

- 住所

- 電話番号

- 整理番号

- 納付先税務署

- 納付税目

- 課税期間

- 申告区分

- 本税

入力が完了すると下記のようにQRコードが発行されます。

- ローソン、ナチュラルローソン、ミニストップ → Loppi端末

- ファミリーマート → Famiポート端末

でQRコードを読み込ませることによって、コンビニで納付が可能になります。

海外FXの確定申告のよくある質問

海外FXで損失が出た場合、確定申告する必要はありますか?

給与所得を得ているサラリーマンの方が、海外FXで損失が出た場合に、確定申告をする必要はありません。

なぜなら、

海外FXの所得「雑所得」と「給与所得」は損益通算できないから

です。

どんなに「雑所得」でマイナスが出たとしても、「給与所得」の所得と相殺できないため、税金が安くなることがないのです。

だとすれば、あえて確定申告をする必要性がないのです。

一方で、海外FXで損失が出た場合、確定申告する必要が出てくるケースもあります。

それは、海外FXの所得「雑所得」と損益通算できる所得がある方です。

海外FXの所得「雑所得」と損益通算できる所得は

- 同じ雑所得:仮想通貨、ライター、アフィリエイトなど

- 不動産所得:不動産投資、アパート経営など

- 事業所得:個人事業・自営業を営むことで得られた所得

- 譲渡所得:土地、建物、株式、ゴルフ会員権などを売却したときの所得

- 山林所得:山林を伐採して譲渡したり、立木のままで譲渡することによって生ずる所得

です。

上記の所得がプラスであれば、海外FXの所得「雑所得」のマイナスと相殺できるため、税金を安くできるのです。当然、損失を確定申告する必要性が出てきます。

海外FXをしていることが確定申告で会社にばれる可能性はありますか?

確定申告時に住民税の納付方法には

- 特別徴収

- 普通徴収

がありますが、この時に「普通徴収」を選択すれば会社にばれずに済みます。

特別徴収にしておくと、会社が代わりに住民税を支払うことになるため、会社の給料以外の収入があることが会社にばれてしまうのです。

普通徴収であれば、自分で住民税を納税することになるため、会社の給料以外の収入があることが会社にばれずに済みます。

詳しくは

複数の海外FX口座を利用している場合は、確定申告はどうすれば良いですか?

利用している海外FX口座すべての「年間取引報告書」を用意して、海外FX業者単位で、雑所得の欄に入力する必要があります。

海外FX業者のマイページから「年間取引報告書」を出力する場合は、保有する全口座が合算された形で出力できるケースがあります。

MT4・MT5(メタトレーダー)のレポート機能で「年間取引報告書」を出力する場合は、口座単位になってしまうた、一つの海外FX業者で複数の口座がある場合は、自分で海外FX業者ごとに数値を合算する必要があります。

ドル建て口座の確定申告はどうすれば良いでしょうか?

原則で言うと

外貨建てにより行った資産の譲渡等の対価の額又は課税仕入れに係る支払対価の額の円換算は、原則として事業者が資産の譲渡等を行った日の対顧客直物電信売買相場の仲値(T.T.M)によるものとされますが、継続適用を条件として、資産の譲渡等の対価の額についてはその計上する日の電信買相場(T.T.B)により、課税仕入れに係る支払対価の額についてはその計上する日の電信売相場(T.T.S)によることも認められることになります。

出典:国税庁

つまり、

保有ポジションを決済して、利益が確定したときのタイミングの為替レート(TTM)で円換算して計算する

ことが原則となっています。

TTMは、銀行が公表しているので、海外FX業者の利用する銀行が特定できるものは、その銀行の為替レート、わからなければ利用者のメインバンクの為替レートを利用するのが一般的です。取引先の金融機関が複数ある場合は、どちらの銀行の為替レートを利用しても構いません。

「継続適用(同じルールで計上すること)」を条件に例外のルールが適用されます。

- 収益・資産はTTB、費用・負債はTTSで換算可能

- メインバンクがTTMを公表していなければ、別の金融機関のTTMで換算可能

- 取引日の属する月、週の前月、前週の末日、当月、当週の初日のTTB・TTM・TTSで換算可能

- 取引日の属する月の前月、前週の平均相場のように1月以内の一定期間におけるTTB・TTM・TTSで換算可能

となっています。

取引日の前月の平均TTM(平均TTB・TTS)で換算することができるので、計算は1カ月ごとで済むため、大分楽になります。

海外FXでボーナスを付与された場合、確定申告の計算に入れる必要はありますか?

基本的にボーナスを確定申告をする必要があるかどうかの判断は

- 申告する必要があるボーナス → そのまま出金できるボーナス

- 申告する必要がないボーナス → そのまま出金できないボーナス

です。

一般的な入金ボーナスや口座開設ボーナスは、出金できないボーナスが多いので、多くのケースで確定申告をする必要はありません。

利息ボーナスや出金条件をクリアした入金ボーナス(クレジットと表記されることが多い)、キャッシュバックなどはそのまま出金できるため、確定申告の計算に入れ込む必要が出てきます。